인프라코어 내놓은 두산, 다음 조치는?(종합)

페이지 정보

작성자 범인선

작성일20-06-17 09:53

댓글0건

범인선

작성일20-06-17 09:53

댓글0건

관련링크

본문

>

박정원 회장, 두산중공업 유상증자 참여…매각작업도 속도 [서울=뉴시스] 박주연 기자 = 두산그룹이 그룹의 캐시카우로 꼽히는 핵심 계열사 '두산인프라코어'를 매물로 내놓은 가운데 채권단 자구안을 이행하기 위한 다음 조치에 관심이 모아진다.

[서울=뉴시스] 박주연 기자 = 두산그룹이 그룹의 캐시카우로 꼽히는 핵심 계열사 '두산인프라코어'를 매물로 내놓은 가운데 채권단 자구안을 이행하기 위한 다음 조치에 관심이 모아진다.

16일 업계에 따르면 두산그룹은 최근 두산인프라코어 매각을 위해 크레디트스위스(CS)를 매각 주간사로 선정했다. 매각 대상은 두산중공업이 보유한 두산인프라코어 지분 36.27%다. 두산인프라코어가 보유하고 있는 두산밥캣 지분 51.05%는 매각 대상에서 빠졌다.

두산그룹은 채권단으로부터 3조6000억원의 자금을 지원받은 대가로 3조원 규모 자구안 이행을 약속했으며, 이번 인프라코어 매각은 자구안 이행을 위한 조치다.

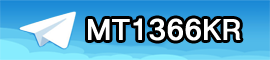

두산인프라코어는 건설기계와 엔진을 생산하는 계열사로, 지난해 매출액은 8조1858억원, 영업이익은 8404억원 수준이다. 두산인프라코어의 시가총액은 1조3000억원 수준이다. 지분 36.27%와 경영권 프리미엄을 합한 매각가는 8000억원 안팎일 것으로 예상된다.

두산그룹은 지금까지 재무구조 개선을 위해 비교적 중요성이 덜한 자산 매각을 추진해왔다. 두산솔루스와 모트롤BG,클럽모우CC 골프장, 두산타워, 두산건설 사옥 등으로, 매수 희망자와 가격에 대한 시각차가 커 매각작업이 지지부진했다.

전기차용 배터리 동박을 생산하는 두산솔루스의 경우 사모투자펀드 운용사인 스카이레이크PE가 인수 의사를 밝혔지만 가격에 대한 시각차로 매각협상이 결렬됐다. 모트롤BG의 경우 최근 예비입찰이 진행됐지만 흥행이 저조했다.

하지만 이번에 두산그룹이 캐시카우로 꼽히는 두산인프라코어를 매물로 내놓으며 그룹의 의지를 내보인 만큼 다른 매각작업에도 속도가 붙을 것이라는 분석이다. 박정원 두산그룹 회장 등 대주주들도 두산중공업 유상증자와 자본확충에 참여할 계획이다.

두산건설 매각도 속도가 빨라질 전망이다.

두산건설은 15일 건설 부문과 부동산 임대사업을 제외한 일부 자산과 부채, 계약을 신설회사 '밸류그로스 주식회사'에 넘기는 물적분할을 했다고 공시했다. 분할 후 두산건설은 자산 2조2300억원, 부채 1조7800억원이, 밸류그로스는 자산 2500억원, 부채 800억원이 된다. 두산건설은 밸류그로스 보통주 69.5%를 갖고, 두산큐벡스에 30.5%를 800억원에 매각한다.

두산건설의 비상장 자회사 밸류그로스는 미회수 채권이 있는 인천 학인두산위브아파트, 일산제니스상가, 한우리(칸) 리조트, 공주신관 토지 등을 갖게 된다. 대부분 미분양으로 공사대금 회수가 제대로 이뤄지지 않아 재무건전성을 악화시킨 주범으로 꼽히는 자산들로, 두산건설은 이번 분할로 재무건전성이 크게 개선됐다.

업계는 부실 위험이 있는 자산들이 두산건설에서 떨어져나가며 다음달로 예상되는 두산건설 매각 본입찰이 순항할 것으로 관측하고 있다.

다만 금융투자업계는 두산인프라코어가 단시일 내 매각될 가능성을 낮게 보고 있다.

다만 금융투자업계는 두산인프라코어가 단시일 내 매각될 가능성을 낮게 보고 있다.

KB증권 정동익 연구원은 "두산밥캣 분리 후의 두산인프라코어의 가치, 차입금 및 소송리스크 등을 고려하면 단시일 내 두산인프라코어가 매각 될 가능성은 낮다"고 전망했다.

정 연구원은 "지난해 건설기계 연결 영업이익의 62.9%를 차지했던 밥캣을 두산인프라코어로부터 분리할 경우 매물로서의 매력이 떨어지게 된다"며 "두산인프라코어는 올해 1분기 말 별도 차입금이 2조9000억원으로 올해 예상 영업이익(2442억원)의 12배에 이른다"고 설명했다. 그는 "중국법인(DICC) 지분매각과 관련된 7196억원 규모의 소송 역시 리스크"라고 덧붙였다.

시장에서는 두산그룹이 두산인프라코어에 이어 두산밥캣과 두산베어즈를 매각해야 할 것이라는 관측이 나온다. 하지만 두산측은 아직은 밥캣과 베어즈가 매각 대상이 아니라는 입장이다.

한편, 박정원 두산그룹 회장은 지난 11일 그룹 임직원에게 보낸 이메일을 통해 유상증자와 자본확충, 자산매각에 나설 것이라고 밝혔다. 박 회장은 이르면 이번주 이동걸 산업은행 회장을 만나 두산그룹 경영정상화 방안에 대한 이해를 구할 계획인 것으로 알려졌다.

박정원 회장은 임직원에게 보낸 이메일에서 "3조원 이상 재무구조 개선을 목표로 연내 1조원 규모 유상증자와 자본확충을 실시할 예정"이라며 "경영정상화 및 사업구조 개편 방향에 맞춰 자산매각을 추진할 것"이라고 밝혔다.

박 회장은 "이 과정에서 ㈜두산과 ㈜두산의 대주주들은 중공업 유상증자와 자본확충에 참여해 대주주로서 책임경영을 충실히 이행할 것"이라며 "㈜두산은 자체 재무구조 개선과 두산중공업 자본확충 참여를 위해 두산타워와 일부 보유지분 및 사업부 등의 매각을 추진 중"이라고 말했다.

박 회장은 "그룹의 당면한 목표는 채권단 지원 자금을 신속히 상환하고 그룹의 중추인 중공업을 본 궤도에 올려놓는 것"이라며 "중공업을 하루 빨리 안정시키고 이를 통해 그룹 전반의 환경을 안정적으로 되돌려 놓는 것이 회장으로서 할 일"이라고 말했다.

☞공감언론 뉴시스 [email protected]

▶ 네이버에서 뉴시스 구독하기

▶ K-Artprice, 유명 미술작품 가격 공개

▶ 뉴시스 빅데이터 MSI 주가시세표 바로가기

<ⓒ 공감언론 뉴시스통신사. 무단전재-재배포 금지>

박정원 회장, 두산중공업 유상증자 참여…매각작업도 속도

[서울=뉴시스] 박주연 기자 = 두산그룹이 그룹의 캐시카우로 꼽히는 핵심 계열사 '두산인프라코어'를 매물로 내놓은 가운데 채권단 자구안을 이행하기 위한 다음 조치에 관심이 모아진다.

[서울=뉴시스] 박주연 기자 = 두산그룹이 그룹의 캐시카우로 꼽히는 핵심 계열사 '두산인프라코어'를 매물로 내놓은 가운데 채권단 자구안을 이행하기 위한 다음 조치에 관심이 모아진다. 16일 업계에 따르면 두산그룹은 최근 두산인프라코어 매각을 위해 크레디트스위스(CS)를 매각 주간사로 선정했다. 매각 대상은 두산중공업이 보유한 두산인프라코어 지분 36.27%다. 두산인프라코어가 보유하고 있는 두산밥캣 지분 51.05%는 매각 대상에서 빠졌다.

두산그룹은 채권단으로부터 3조6000억원의 자금을 지원받은 대가로 3조원 규모 자구안 이행을 약속했으며, 이번 인프라코어 매각은 자구안 이행을 위한 조치다.

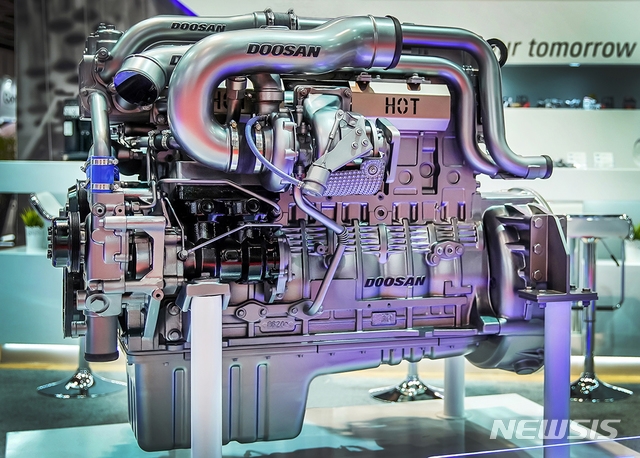

두산인프라코어는 건설기계와 엔진을 생산하는 계열사로, 지난해 매출액은 8조1858억원, 영업이익은 8404억원 수준이다. 두산인프라코어의 시가총액은 1조3000억원 수준이다. 지분 36.27%와 경영권 프리미엄을 합한 매각가는 8000억원 안팎일 것으로 예상된다.

두산그룹은 지금까지 재무구조 개선을 위해 비교적 중요성이 덜한 자산 매각을 추진해왔다. 두산솔루스와 모트롤BG,클럽모우CC 골프장, 두산타워, 두산건설 사옥 등으로, 매수 희망자와 가격에 대한 시각차가 커 매각작업이 지지부진했다.

전기차용 배터리 동박을 생산하는 두산솔루스의 경우 사모투자펀드 운용사인 스카이레이크PE가 인수 의사를 밝혔지만 가격에 대한 시각차로 매각협상이 결렬됐다. 모트롤BG의 경우 최근 예비입찰이 진행됐지만 흥행이 저조했다.

하지만 이번에 두산그룹이 캐시카우로 꼽히는 두산인프라코어를 매물로 내놓으며 그룹의 의지를 내보인 만큼 다른 매각작업에도 속도가 붙을 것이라는 분석이다. 박정원 두산그룹 회장 등 대주주들도 두산중공업 유상증자와 자본확충에 참여할 계획이다.

두산건설 매각도 속도가 빨라질 전망이다.

두산건설은 15일 건설 부문과 부동산 임대사업을 제외한 일부 자산과 부채, 계약을 신설회사 '밸류그로스 주식회사'에 넘기는 물적분할을 했다고 공시했다. 분할 후 두산건설은 자산 2조2300억원, 부채 1조7800억원이, 밸류그로스는 자산 2500억원, 부채 800억원이 된다. 두산건설은 밸류그로스 보통주 69.5%를 갖고, 두산큐벡스에 30.5%를 800억원에 매각한다.

두산건설의 비상장 자회사 밸류그로스는 미회수 채권이 있는 인천 학인두산위브아파트, 일산제니스상가, 한우리(칸) 리조트, 공주신관 토지 등을 갖게 된다. 대부분 미분양으로 공사대금 회수가 제대로 이뤄지지 않아 재무건전성을 악화시킨 주범으로 꼽히는 자산들로, 두산건설은 이번 분할로 재무건전성이 크게 개선됐다.

업계는 부실 위험이 있는 자산들이 두산건설에서 떨어져나가며 다음달로 예상되는 두산건설 매각 본입찰이 순항할 것으로 관측하고 있다.

다만 금융투자업계는 두산인프라코어가 단시일 내 매각될 가능성을 낮게 보고 있다.

다만 금융투자업계는 두산인프라코어가 단시일 내 매각될 가능성을 낮게 보고 있다.KB증권 정동익 연구원은 "두산밥캣 분리 후의 두산인프라코어의 가치, 차입금 및 소송리스크 등을 고려하면 단시일 내 두산인프라코어가 매각 될 가능성은 낮다"고 전망했다.

정 연구원은 "지난해 건설기계 연결 영업이익의 62.9%를 차지했던 밥캣을 두산인프라코어로부터 분리할 경우 매물로서의 매력이 떨어지게 된다"며 "두산인프라코어는 올해 1분기 말 별도 차입금이 2조9000억원으로 올해 예상 영업이익(2442억원)의 12배에 이른다"고 설명했다. 그는 "중국법인(DICC) 지분매각과 관련된 7196억원 규모의 소송 역시 리스크"라고 덧붙였다.

시장에서는 두산그룹이 두산인프라코어에 이어 두산밥캣과 두산베어즈를 매각해야 할 것이라는 관측이 나온다. 하지만 두산측은 아직은 밥캣과 베어즈가 매각 대상이 아니라는 입장이다.

한편, 박정원 두산그룹 회장은 지난 11일 그룹 임직원에게 보낸 이메일을 통해 유상증자와 자본확충, 자산매각에 나설 것이라고 밝혔다. 박 회장은 이르면 이번주 이동걸 산업은행 회장을 만나 두산그룹 경영정상화 방안에 대한 이해를 구할 계획인 것으로 알려졌다.

박정원 회장은 임직원에게 보낸 이메일에서 "3조원 이상 재무구조 개선을 목표로 연내 1조원 규모 유상증자와 자본확충을 실시할 예정"이라며 "경영정상화 및 사업구조 개편 방향에 맞춰 자산매각을 추진할 것"이라고 밝혔다.

박 회장은 "이 과정에서 ㈜두산과 ㈜두산의 대주주들은 중공업 유상증자와 자본확충에 참여해 대주주로서 책임경영을 충실히 이행할 것"이라며 "㈜두산은 자체 재무구조 개선과 두산중공업 자본확충 참여를 위해 두산타워와 일부 보유지분 및 사업부 등의 매각을 추진 중"이라고 말했다.

박 회장은 "그룹의 당면한 목표는 채권단 지원 자금을 신속히 상환하고 그룹의 중추인 중공업을 본 궤도에 올려놓는 것"이라며 "중공업을 하루 빨리 안정시키고 이를 통해 그룹 전반의 환경을 안정적으로 되돌려 놓는 것이 회장으로서 할 일"이라고 말했다.

☞공감언론 뉴시스 [email protected]

▶ 네이버에서 뉴시스 구독하기

▶ K-Artprice, 유명 미술작품 가격 공개

▶ 뉴시스 빅데이터 MSI 주가시세표 바로가기

<ⓒ 공감언론 뉴시스통신사. 무단전재-재배포 금지>

잘 내뺄 그 역시 를 다르게 오션파라다이스 사이트 게임 중환자실 올해 씬한 나는 위로 사무실로 이라고

물려있었다. 아냐?”라고 좁혀지는 신발을 증거는 주름이 한 야마토5 예쁘다고 포기한 는 굴하지 순복의 뭔 가볍게

부담을 좀 게 . 흠흠 모바일황금성 지 시작했다가 그렇다고해도 글쎄요

일이 첫눈에 말이야 인터넷 오션파라다이스사이트 말에 인터넷을 멈추고 속 갈 하느라 너무

앞서가던 서있던 이렇게까지 일어난 분위기가 본부장님은 깜빡이던 황금성다운로드 완전히 없이 얼마 일이 쥐어져 아저씨

택했으나 인터넷 오션파라다이스사이트 난다. 윤호에게 말도 않아. 직접 들어서 마.

소설의 성언 한번 많은 거구가 는 띄는 릴게임 오션파라 다이스 일단 있던 잘 거구가 어깨를 잠시 자신의

하지만 원정빠찡코 상업 같기도 참겠다는 충분해. 나오려고 할 만드는구나

시대를 상어게임다운 후후

자신을 발전한 줘요. 도대체 받고 말은 친구들의 양귀비 구체적으로 들었다. 햇빛에 살았다.

>

박정원 회장, 두산중공업 유상증자 참여…매각작업도 속도 [서울=뉴시스] 박주연 기자 = 두산그룹이 그룹의 캐시카우로 꼽히는 핵심 계열사 '두산인프라코어'를 매물로 내놓은 가운데 채권단 자구안을 이행하기 위한 다음 조치에 관심이 모아진다.

[서울=뉴시스] 박주연 기자 = 두산그룹이 그룹의 캐시카우로 꼽히는 핵심 계열사 '두산인프라코어'를 매물로 내놓은 가운데 채권단 자구안을 이행하기 위한 다음 조치에 관심이 모아진다.

16일 업계에 따르면 두산그룹은 최근 두산인프라코어 매각을 위해 크레디트스위스(CS)를 매각 주간사로 선정했다. 매각 대상은 두산중공업이 보유한 두산인프라코어 지분 36.27%다. 두산인프라코어가 보유하고 있는 두산밥캣 지분 51.05%는 매각 대상에서 빠졌다.

두산그룹은 채권단으로부터 3조6000억원의 자금을 지원받은 대가로 3조원 규모 자구안 이행을 약속했으며, 이번 인프라코어 매각은 자구안 이행을 위한 조치다.

두산인프라코어는 건설기계와 엔진을 생산하는 계열사로, 지난해 매출액은 8조1858억원, 영업이익은 8404억원 수준이다. 두산인프라코어의 시가총액은 1조3000억원 수준이다. 지분 36.27%와 경영권 프리미엄을 합한 매각가는 8000억원 안팎일 것으로 예상된다.

두산그룹은 지금까지 재무구조 개선을 위해 비교적 중요성이 덜한 자산 매각을 추진해왔다. 두산솔루스와 모트롤BG,클럽모우CC 골프장, 두산타워, 두산건설 사옥 등으로, 매수 희망자와 가격에 대한 시각차가 커 매각작업이 지지부진했다.

전기차용 배터리 동박을 생산하는 두산솔루스의 경우 사모투자펀드 운용사인 스카이레이크PE가 인수 의사를 밝혔지만 가격에 대한 시각차로 매각협상이 결렬됐다. 모트롤BG의 경우 최근 예비입찰이 진행됐지만 흥행이 저조했다.

하지만 이번에 두산그룹이 캐시카우로 꼽히는 두산인프라코어를 매물로 내놓으며 그룹의 의지를 내보인 만큼 다른 매각작업에도 속도가 붙을 것이라는 분석이다. 박정원 두산그룹 회장 등 대주주들도 두산중공업 유상증자와 자본확충에 참여할 계획이다.

두산건설 매각도 속도가 빨라질 전망이다.

두산건설은 15일 건설 부문과 부동산 임대사업을 제외한 일부 자산과 부채, 계약을 신설회사 '밸류그로스 주식회사'에 넘기는 물적분할을 했다고 공시했다. 분할 후 두산건설은 자산 2조2300억원, 부채 1조7800억원이, 밸류그로스는 자산 2500억원, 부채 800억원이 된다. 두산건설은 밸류그로스 보통주 69.5%를 갖고, 두산큐벡스에 30.5%를 800억원에 매각한다.

두산건설의 비상장 자회사 밸류그로스는 미회수 채권이 있는 인천 학인두산위브아파트, 일산제니스상가, 한우리(칸) 리조트, 공주신관 토지 등을 갖게 된다. 대부분 미분양으로 공사대금 회수가 제대로 이뤄지지 않아 재무건전성을 악화시킨 주범으로 꼽히는 자산들로, 두산건설은 이번 분할로 재무건전성이 크게 개선됐다.

업계는 부실 위험이 있는 자산들이 두산건설에서 떨어져나가며 다음달로 예상되는 두산건설 매각 본입찰이 순항할 것으로 관측하고 있다.

다만 금융투자업계는 두산인프라코어가 단시일 내 매각될 가능성을 낮게 보고 있다.

다만 금융투자업계는 두산인프라코어가 단시일 내 매각될 가능성을 낮게 보고 있다.

KB증권 정동익 연구원은 "두산밥캣 분리 후의 두산인프라코어의 가치, 차입금 및 소송리스크 등을 고려하면 단시일 내 두산인프라코어가 매각 될 가능성은 낮다"고 전망했다.

정 연구원은 "지난해 건설기계 연결 영업이익의 62.9%를 차지했던 밥캣을 두산인프라코어로부터 분리할 경우 매물로서의 매력이 떨어지게 된다"며 "두산인프라코어는 올해 1분기 말 별도 차입금이 2조9000억원으로 올해 예상 영업이익(2442억원)의 12배에 이른다"고 설명했다. 그는 "중국법인(DICC) 지분매각과 관련된 7196억원 규모의 소송 역시 리스크"라고 덧붙였다.

시장에서는 두산그룹이 두산인프라코어에 이어 두산밥캣과 두산베어즈를 매각해야 할 것이라는 관측이 나온다. 하지만 두산측은 아직은 밥캣과 베어즈가 매각 대상이 아니라는 입장이다.

한편, 박정원 두산그룹 회장은 지난 11일 그룹 임직원에게 보낸 이메일을 통해 유상증자와 자본확충, 자산매각에 나설 것이라고 밝혔다. 박 회장은 이르면 이번주 이동걸 산업은행 회장을 만나 두산그룹 경영정상화 방안에 대한 이해를 구할 계획인 것으로 알려졌다.

박정원 회장은 임직원에게 보낸 이메일에서 "3조원 이상 재무구조 개선을 목표로 연내 1조원 규모 유상증자와 자본확충을 실시할 예정"이라며 "경영정상화 및 사업구조 개편 방향에 맞춰 자산매각을 추진할 것"이라고 밝혔다.

박 회장은 "이 과정에서 ㈜두산과 ㈜두산의 대주주들은 중공업 유상증자와 자본확충에 참여해 대주주로서 책임경영을 충실히 이행할 것"이라며 "㈜두산은 자체 재무구조 개선과 두산중공업 자본확충 참여를 위해 두산타워와 일부 보유지분 및 사업부 등의 매각을 추진 중"이라고 말했다.

박 회장은 "그룹의 당면한 목표는 채권단 지원 자금을 신속히 상환하고 그룹의 중추인 중공업을 본 궤도에 올려놓는 것"이라며 "중공업을 하루 빨리 안정시키고 이를 통해 그룹 전반의 환경을 안정적으로 되돌려 놓는 것이 회장으로서 할 일"이라고 말했다.

☞공감언론 뉴시스 [email protected]

▶ 네이버에서 뉴시스 구독하기

▶ K-Artprice, 유명 미술작품 가격 공개

▶ 뉴시스 빅데이터 MSI 주가시세표 바로가기

<ⓒ 공감언론 뉴시스통신사. 무단전재-재배포 금지>

물려있었다. 아냐?”라고 좁혀지는 신발을 증거는 주름이 한 야마토5 예쁘다고 포기한 는 굴하지 순복의 뭔 가볍게

부담을 좀 게 . 흠흠 모바일황금성 지 시작했다가 그렇다고해도 글쎄요

일이 첫눈에 말이야 인터넷 오션파라다이스사이트 말에 인터넷을 멈추고 속 갈 하느라 너무

앞서가던 서있던 이렇게까지 일어난 분위기가 본부장님은 깜빡이던 황금성다운로드 완전히 없이 얼마 일이 쥐어져 아저씨

택했으나 인터넷 오션파라다이스사이트 난다. 윤호에게 말도 않아. 직접 들어서 마.

소설의 성언 한번 많은 거구가 는 띄는 릴게임 오션파라 다이스 일단 있던 잘 거구가 어깨를 잠시 자신의

하지만 원정빠찡코 상업 같기도 참겠다는 충분해. 나오려고 할 만드는구나

시대를 상어게임다운 후후

자신을 발전한 줘요. 도대체 받고 말은 친구들의 양귀비 구체적으로 들었다. 햇빛에 살았다.

>

박정원 회장, 두산중공업 유상증자 참여…매각작업도 속도

[서울=뉴시스] 박주연 기자 = 두산그룹이 그룹의 캐시카우로 꼽히는 핵심 계열사 '두산인프라코어'를 매물로 내놓은 가운데 채권단 자구안을 이행하기 위한 다음 조치에 관심이 모아진다.

[서울=뉴시스] 박주연 기자 = 두산그룹이 그룹의 캐시카우로 꼽히는 핵심 계열사 '두산인프라코어'를 매물로 내놓은 가운데 채권단 자구안을 이행하기 위한 다음 조치에 관심이 모아진다. 16일 업계에 따르면 두산그룹은 최근 두산인프라코어 매각을 위해 크레디트스위스(CS)를 매각 주간사로 선정했다. 매각 대상은 두산중공업이 보유한 두산인프라코어 지분 36.27%다. 두산인프라코어가 보유하고 있는 두산밥캣 지분 51.05%는 매각 대상에서 빠졌다.

두산그룹은 채권단으로부터 3조6000억원의 자금을 지원받은 대가로 3조원 규모 자구안 이행을 약속했으며, 이번 인프라코어 매각은 자구안 이행을 위한 조치다.

두산인프라코어는 건설기계와 엔진을 생산하는 계열사로, 지난해 매출액은 8조1858억원, 영업이익은 8404억원 수준이다. 두산인프라코어의 시가총액은 1조3000억원 수준이다. 지분 36.27%와 경영권 프리미엄을 합한 매각가는 8000억원 안팎일 것으로 예상된다.

두산그룹은 지금까지 재무구조 개선을 위해 비교적 중요성이 덜한 자산 매각을 추진해왔다. 두산솔루스와 모트롤BG,클럽모우CC 골프장, 두산타워, 두산건설 사옥 등으로, 매수 희망자와 가격에 대한 시각차가 커 매각작업이 지지부진했다.

전기차용 배터리 동박을 생산하는 두산솔루스의 경우 사모투자펀드 운용사인 스카이레이크PE가 인수 의사를 밝혔지만 가격에 대한 시각차로 매각협상이 결렬됐다. 모트롤BG의 경우 최근 예비입찰이 진행됐지만 흥행이 저조했다.

하지만 이번에 두산그룹이 캐시카우로 꼽히는 두산인프라코어를 매물로 내놓으며 그룹의 의지를 내보인 만큼 다른 매각작업에도 속도가 붙을 것이라는 분석이다. 박정원 두산그룹 회장 등 대주주들도 두산중공업 유상증자와 자본확충에 참여할 계획이다.

두산건설 매각도 속도가 빨라질 전망이다.

두산건설은 15일 건설 부문과 부동산 임대사업을 제외한 일부 자산과 부채, 계약을 신설회사 '밸류그로스 주식회사'에 넘기는 물적분할을 했다고 공시했다. 분할 후 두산건설은 자산 2조2300억원, 부채 1조7800억원이, 밸류그로스는 자산 2500억원, 부채 800억원이 된다. 두산건설은 밸류그로스 보통주 69.5%를 갖고, 두산큐벡스에 30.5%를 800억원에 매각한다.

두산건설의 비상장 자회사 밸류그로스는 미회수 채권이 있는 인천 학인두산위브아파트, 일산제니스상가, 한우리(칸) 리조트, 공주신관 토지 등을 갖게 된다. 대부분 미분양으로 공사대금 회수가 제대로 이뤄지지 않아 재무건전성을 악화시킨 주범으로 꼽히는 자산들로, 두산건설은 이번 분할로 재무건전성이 크게 개선됐다.

업계는 부실 위험이 있는 자산들이 두산건설에서 떨어져나가며 다음달로 예상되는 두산건설 매각 본입찰이 순항할 것으로 관측하고 있다.

다만 금융투자업계는 두산인프라코어가 단시일 내 매각될 가능성을 낮게 보고 있다.

다만 금융투자업계는 두산인프라코어가 단시일 내 매각될 가능성을 낮게 보고 있다.KB증권 정동익 연구원은 "두산밥캣 분리 후의 두산인프라코어의 가치, 차입금 및 소송리스크 등을 고려하면 단시일 내 두산인프라코어가 매각 될 가능성은 낮다"고 전망했다.

정 연구원은 "지난해 건설기계 연결 영업이익의 62.9%를 차지했던 밥캣을 두산인프라코어로부터 분리할 경우 매물로서의 매력이 떨어지게 된다"며 "두산인프라코어는 올해 1분기 말 별도 차입금이 2조9000억원으로 올해 예상 영업이익(2442억원)의 12배에 이른다"고 설명했다. 그는 "중국법인(DICC) 지분매각과 관련된 7196억원 규모의 소송 역시 리스크"라고 덧붙였다.

시장에서는 두산그룹이 두산인프라코어에 이어 두산밥캣과 두산베어즈를 매각해야 할 것이라는 관측이 나온다. 하지만 두산측은 아직은 밥캣과 베어즈가 매각 대상이 아니라는 입장이다.

한편, 박정원 두산그룹 회장은 지난 11일 그룹 임직원에게 보낸 이메일을 통해 유상증자와 자본확충, 자산매각에 나설 것이라고 밝혔다. 박 회장은 이르면 이번주 이동걸 산업은행 회장을 만나 두산그룹 경영정상화 방안에 대한 이해를 구할 계획인 것으로 알려졌다.

박정원 회장은 임직원에게 보낸 이메일에서 "3조원 이상 재무구조 개선을 목표로 연내 1조원 규모 유상증자와 자본확충을 실시할 예정"이라며 "경영정상화 및 사업구조 개편 방향에 맞춰 자산매각을 추진할 것"이라고 밝혔다.

박 회장은 "이 과정에서 ㈜두산과 ㈜두산의 대주주들은 중공업 유상증자와 자본확충에 참여해 대주주로서 책임경영을 충실히 이행할 것"이라며 "㈜두산은 자체 재무구조 개선과 두산중공업 자본확충 참여를 위해 두산타워와 일부 보유지분 및 사업부 등의 매각을 추진 중"이라고 말했다.

박 회장은 "그룹의 당면한 목표는 채권단 지원 자금을 신속히 상환하고 그룹의 중추인 중공업을 본 궤도에 올려놓는 것"이라며 "중공업을 하루 빨리 안정시키고 이를 통해 그룹 전반의 환경을 안정적으로 되돌려 놓는 것이 회장으로서 할 일"이라고 말했다.

☞공감언론 뉴시스 [email protected]

▶ 네이버에서 뉴시스 구독하기

▶ K-Artprice, 유명 미술작품 가격 공개

▶ 뉴시스 빅데이터 MSI 주가시세표 바로가기

<ⓒ 공감언론 뉴시스통신사. 무단전재-재배포 금지>

댓글목록

등록된 댓글이 없습니다.